- Source : IFP Énergies nouvelles

Entre 2012 et 2016, la croissance de la consommation mondiale de gaz naturel s’est limitée à environ 1% par an, contre 2,6% de hausse annuelle en moyenne sur la période 2005-2012. Malgré la faiblesse des prix, cette tendance s’est confirmée en 2016 avec une demande « plutôt stagnante » selon IFP Énergies nouvelles qui avance de nombreuses explications : la baisse de l’intensité énergétique (rapport entre la consommation d’énergie et le PIB), la montée en puissance des énergies renouvelables (à la fois « concurrentes et complémentaires au gaz »), le ralentissement économique de certains pays (Brésil, Russie, Ukraine), le rôle accru du charbon en Asie du Sud-Est, la douceur des températures, etc.

Dans cette note de synthèse présentée lors du colloque Panorama 2017 d’IFP Énergies nouvelles, l’économiste Armelle Lecarpentier fait ainsi état des tendances gazières en 2016 et des perspectives en matière d’offre et de demande à court et moyen terme. Elle y rappelle en particulier la nouvelle phase d’expansion du gaz naturel liquéfié (GNL), sous l’impulsion de l’Australie et des États-Unis.

La production mondiale de GNL a augmenté de 5,5% en 2016 selon les estimations de Cedigaz(1), 70% de l’offre additionnelle provenant de projets australiens. Les États-Unis ont dans le même temps débuté leurs exportations de GNL depuis le terminal de Sabine Pass(2) (à la frontière entre le Texas et la Louisiane), principalement à destination d’Amérique latine.

En 2017, la mise en service d’unités de liquéfaction supplémentaires va maintenir « sous pression » les prix spot du gaz (qui occupent une part croissante dans la fixation des prix d’approvisionnement de l’Europe de l’Ouest). Les exportations américaines de GNL devraient fortement augmenter dans les prochaines années et conduire à une expansion de ce marché spot, le prix américain « Henry Hub(3) » étant amenée à avoir une plus grande influence sur le prix du gaz européen.

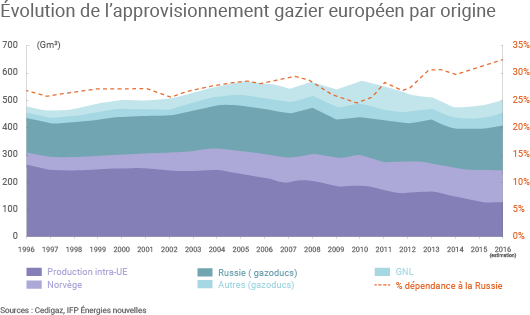

Pour l’heure, le géant russe Gazprom, qui semble privilégier une stratégie de défense de ses parts de marché (avec des prix bas), a connu un niveau record d’exportations vers l’Europe en 2016 (+12% sur les 11 premiers mois de l’année(4)). La dépendance gazière de l’Europe continue plus généralement à s’accroître (53% en 2016), compte tenu de l’épuisement progressif des gisements matures en Mer du Nord. Au total, les pays européens consomment actuellement près de 14% du gaz dans le monde alors qu’ils ne comptent que pour 7% de la production mondiale.

Près d'un tiers des importations européennes de gaz ont été fournies par la Russie en 2016. (©Connaissance des Énergies)

Selon IFP Énergies nouvelles, la croissance de la demande mondiale de gaz devrait rester modérée dans les années à venir (de l’ordre de 1,5% à 2% par an) mais pourrait bénéficier du développement de tarifications carbone au détriment du charbon. Au Royaume-Uni, où une taxe carbone a été mise en place, la part du gaz dans le mix de production électrique a par exemple atteint 45% au second trimestre 2016 alors que celle du charbon a chuté à 6% (contre 30% au premier trimestre 2015).

Sources / Notes

- L’association internationale CEDIGAZ fournit des informations économiques et techniques relatives au gaz.

- Terminal Sabine Pass LNG, Cheniere

- Prix spot Henry Hub, EIA

- Par rapport à la même période en 2015.