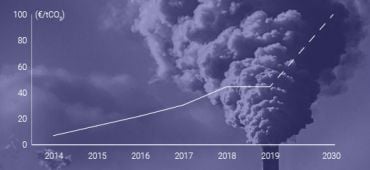

« Sans taxe carbone, nous n’atteindrons pas nos objectifs de réduction d’émission de CO2 d’ici 2030 », affirme le Conseil d’analyse économique. (©CGB)

En France, la « taxe carbone » doit faire l’objet de « modifications profondes pour construire un dispositif efficace et juste », recommande le Conseil d’analyse économique (organisme placé auprès du Premier ministre réalisant des études économiques pour le gouvernement) dans une note publiée le 20 mars(1).

Une « taxe » mal comprise, des recettes à redistribuer

En novembre 2018, la hausse de la contribution climat-énergie, communément appelée « taxe carbone », (dont le montant devait passer de 44,6 €/t CO2 en 2018 à 55 €/t CO2 en 2019) et la poursuite du rattrapage de la fiscalité entre gazole et essence ont été gelées par le gouvernement dans le contexte du mouvement des gilets jaunes.

Prenant acte du fait que « la fiscalité environnementale est apparue comme une taxe supplémentaire davantage motivée par des considérations budgétaires que par la politique en faveur du climat », le Conseil d’analyse économique (CAE) s’attelle à proposer une taxe carbone plus « juste » et donc acceptable par la population (et en particulier par les ménages modestes subissant plus fortement son impact).

L’impact de la taxe carbone sur le pouvoir d’achat des ménages est analysé à travers trois critères principaux : leur revenu, leur localisation et leurs équipements (transports et chauffage). En considérant la trajectoire de la taxe carbone, telle qu’envisagée avant le mouvement des gilets jaunes pour la période 2018-2022 (la taxe carbone devait atteindre 86,2 €/t CO2 en 2022), la note constate que les ménages les plus pauvres sont ceux pour qui cette fiscalité pèse le plus lourd (taux d’effort, en part du revenu disponible). Les ménages ruraux sont par ailleurs bien plus affectés que les ménages de l’agglomération parisienne, cette différence étant en partie liée aux différences d’équipements.

Dans ces conditions, le CAE appelle à « redistribuer l’intégralité des nouvelles recettes de la taxe carbone supportée par les ménages avec des transferts décroissants avec les revenus et prenant en compte les disparités géographiques ». En parallèle, l’importance des dispositifs d’aide à la conversion (vers des équipements moins émetteurs de gaz à effet de serre) est réaffirmée, la note recommandant toutefois de les cibler pour « les ménages les plus vulnérables ».

Une assiette fiscale à élargir

Il existe actuellement des exonérations de TICPE (Taxe intérieure de consommation sur les produits énergétiques) qui concernent en particulier les carburants consommés par l’aviation commerciale (coût de 3,6 milliards d’euros en 2019 selon le CAE) et les transports routiers (remboursement partiel, coût de 1,5 milliard en 2019).

Le Conseil d’analyse économique appelle ainsi à élargir l’assiette de la taxe carbone, « en appliquant uniformément la taxe au niveau de la sortie des raffineries, sans exemption ni dispositif de remboursement ». Il est toutefois prévu par le CAE que les nouvelles recettes liées à la fin des exonérations soient employées pour préserver la compétitivité des secteurs affectés.

Le CAE note par ailleurs que la fin des exonérations pourrait permettre d’« assouplir » la trajectoire haussière de la taxe carbone : « à l’horizon 2022, le prix cible serait inférieur de 20% pour un même prix effectif moyen du carbone » selon la note grâce à une assiette plus large de la taxe.

Quid d’une fiscalité « flottante » en fonction des cours du pétrole ?

Entre 2000 et 2002, une TICPE (alors appelée « TIPP ») dite « flottante » avait été mise en œuvre quand le cours du baril de Brent variait à la hausse ou à la baisse de plus de 10%. Cette expérimentation - « sans succès » (réduction importante des recettes fiscales, faible baisse des prix à la pompe) - n’est pas souhaitable, indique le CAE qui lui préfère deux « mécanismes d’assurance » pour préserver les ménages des variations extrêmes du prix du pétrole.

D’une part, il est proposé que le gouvernement soit autorisé à moduler, par arrêté, le taux de la TICPE perçu en cours d’année, avec la possibilité « de réduire de moitié la hausse de la TICPE inscrite dans la loi pendant trois mois maximum » (dans le cas d’une hausse de plus de 10% du prix du baril en euros par rapport à la moyenne des 4 trimestres précédents). Ce mécanisme pourrait « jouer symétriquement, en cas de baisse brutale qui permettrait ainsi de pouvoir avancer la moitié de la hausse prévue de TICPE de l’année suivante ».

D’autre part, le CAE envisage un mécanisme optionnel subventionné pour protéger les ménages plus fragiles sans accès aux transports publics : « en l’échange du paiement d’une prime partiellement payée par l’État pour les ménages les plus vulnérables, l’assureur prendrait en charge le prix au-delà d’un seuil […] pendant un certain nombre de mois (pour un quota fixé) ».

En complément de la taxe carbone, le Conseil d'analyse économique recommande enfin de « soutenir l'innovation », tout en soumettant les réglementations techniques et dispositifs de subvention à « une évaluation économique ex ante ou à des expérimentations à petite échelle afin de mettre en regard leur coût et le nombre de tonnes de carbone évitées ».